Ngày nay công nghệ số ngày càng phát triển, xu thế của dòng tiền khi “đầu tư online” ngày càng cao trong thời gian gần đây. Bên cạnh những từ ngữ chuyên ngành thông dụng như cổ phiếu, chứng khoán, còn xuất hiện thêm “trái phiếu”. Nhiều người đã đầu tư vào trái phiếu nhưng chưa hiểu rõ bản chất của nó, những loại trái phiếu hiện nay và ưu nhược điểm của từng loại. Bài viết dưới đây của Siglaw về phân biệt trái phiếu chuyển đổi và trái phiếu không chuyển đổi sẽ giúp bạn giải đáp phần nào các thắc mắc và tự bảo vệ được quyền lợi của chính mình khi đầu tư.

1. Trái phiếu là gì?

Trái phiếu doanh nghiệp được hiểu là loại chứng khoán có kỳ hạn từ 01 năm trở lên do doanh nghiệp phát hành, xác nhận quyền và lợi ích hợp pháp của người sở hữu đối với một phần nợ của doanh nghiệp phát hành (Khoản 1 Điều 4 Nghị định 153/2020/NĐ-CP). Trên thực tế, trái phiếu là loại chứng khoán xác nhận nghĩa vụ nợ của doanh nghiệp phát hành đối với người sở hữu trái phiếu đó, đây được coi là một hình thức vay vốn có quy mô, hình thức và hợp pháp.

Trái phiếu chuyển đổi là gì?

Trái phiếu chuyển đổi là loại hình trái phiếu do công ty cổ phần phát hành, có thể chuyển đổi thành cổ phiếu phổ thông của chính doanh nghiệp phát hành theo điều kiện, điều khoản đã được xác định tại phương án phát hành trái phiếu.

Trái phiếu không chuyển đổi là gì?

Trái phiếu không chuyển đổi là loại hình trái phiếu không có khả năng chuyển đổi thành cổ phiếu phổ thông của công ty đã phát hành.

2. Sự giống nhau và sự khác nhau giữa trái phiếu chuyển đổi và trái phiếu không chuyển đổi

2.1. Giống nhau

-

Đều là một loại hình chứng khoán được công ty phát hành nhằm kêu gọi vốn của nhà đầu tư và trả cho nhà đầu tư một khoản tiền với lãi suất cố định mà không dựa vào tình hình kinh doanh của đơn vị phát hành.

-

Được coi là chứng khoán nợ, và người sở hữu trái phiếu sẽ được ưu tiên thanh toán trước khi doanh nghiệp phát hành trái phiếu bị phá sản hoặc giải thể.

Ảnh: trái phiếu

2.2. Khác nhau

2.2.1. Về điều kiện phát hành

- Điều kiện phát hành trái phiếu không chuyển đổi:

-

Doanh nghiệp phát hành có thể là công ty cổ phần hoặc công ty trách nhiệm hữu hạn được thành lập và hoạt động theo pháp luật Việt Nam.

-

Thanh toán đủ cả gốc và lãi của trái phiếu đã phát hành hoặc thanh toán đủ các khoản nợ đến hạn trong 03 năm liên tiếp trước đợt phát hành trái phiếu (nếu có); trừ trường hợp chào bán trái phiếu cho chủ nợ là tổ chức tài chính được lựa chọn.

-

Đáp ứng các tỷ lệ an toàn tài chính, tỷ lệ bảo đảm an toàn trong hoạt động theo quy định của pháp luật chuyên ngành.

-

Có phương án phát hành trái phiếu được phê duyệt và chấp thuận.

-

Có báo cáo tài chính năm trước liền kề của năm phát hành được kiểm toán bởi tổ chức kiểm toán đủ điều kiện theo quy định.

-

Đối tượng tham gia đợt chào bán là nhà đầu tư chứng khoán chuyên nghiệp theo quy định của pháp luật chứng khoán.

- Điều kiện phát hành trái phiếu chuyển đổi:

-

Doanh nghiệp phát hành bắt buộc là công ty cổ phần.

-

Đối tượng tham gia đợt chào bán là nhà đầu tư chứng khoán chuyên nghiệp, nhà đầu tư chiến lược, trong đó số lượng nhà đầu tư chiến lược phải đảm bảo dưới 100 nhà đầu tư.

-

Thanh toán đủ cả gốc và lãi của trái phiếu đã phát hành hoặc thanh toán đủ các khoản nợ đến hạn trong 03 năm liên tiếp trước đợt phát hành trái phiếu (nếu có); trừ trường hợp chào bán trái phiếu cho chủ nợ là tổ chức tài chính được lựa chọn.

-

Đáp ứng các tỷ lệ an toàn tài chính, tỷ lệ bảo đảm an toàn trong hoạt động theo quy định của pháp luật chuyên ngành.

-

Có phương án phát hành trái phiếu được phê duyệt và chấp thuận.

-

Có báo cáo tài chính năm trước liền kề của năm phát hành được kiểm toán bởi tổ chức kiểm toán đủ điều kiện theo quy định.

-

Các đợt chào bán trái phiếu chuyển đổi riêng lẻ, trái phiếu kèm chứng quyền riêng lẻ phải cách nhau ít nhất 06 tháng kể từ ngày hoàn thành đợt chào bán gần nhất.

-

Việc chuyển đổi trái phiếu thành cổ phiếu, thực hiện chứng quyền phải đáp ứng quy định về tỷ lệ sở hữu của nhà đầu tư nước ngoài theo quy định của pháp luật.

2.2.2. Về khả năng chuyển đổi và lãi suất

- Đối với trái phiếu không chuyển đổi: Không có khả năng chuyển đổi thành cổ phiếu. Mức lãi suất cố định được trả cho người sở hữu và cao hơn mức lãi suất mà nhà đầu tư được hưởng khi sở hữu trái phiếu chuyển đổi.

- Đối với trái phiếu chuyển đổi:

-

Có thể chuyển đổi thành cổ phiếu và được thể hiện dưới dạng tỷ số hoặc mức giá chuyển đổi.

-

Được thực hiện việc chuyển đổi trong khoảng thời gian chuyển đổi quy định mà nhà đầu tư có thể thực hiện quyền đổi trái phiếu sang cổ phiếu.

-

Lãi suất định kỳ thấp hơn so với trái phiếu không chuyển đổi.

2.2.3. Về trách nhiệm pháp lý của người sở hữu

- Đối với người sở hữu trái phiếu không chuyển đổi: Sẽ không phải chịu bất cứ trách nhiệm pháp lý nào về việc sử dụng vốn vay của doanh nghiệp. Doanh nghiệp sẽ phải thanh toán đầy đủ theo hợp đồng vay.

- Đối với người sở hữu trái phiếu chuyển đổi: Trường hợp người sở hữu chuyển trái phiếu chuyển đổi thành cổ phiếu phổ thông của công ty phát hành và trở thành cổ đông của công ty thì phải chịu trách nhiệm pháp lý về việc sử dụng vốn của doanh nghiệp, và phải thực hiện các nghĩa vụ với tư cách là một trong những chủ sở hữu của doanh nghiệp.

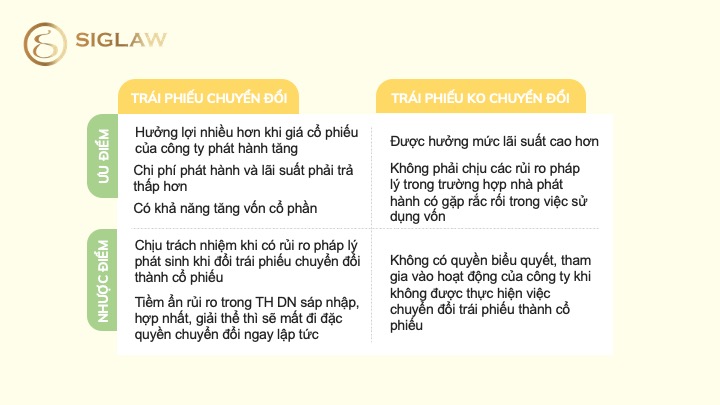

3. Ưu điểm và nhược điểm của trái phiếu chuyển đổi và trái phiếu không chuyển đổi

3.1. Ưu điểm

-

Ưu điểm của trái phiếu không chuyển đổi: Nhà đầu tư được hưởng mức lãi suất cao hơn so với việc sở hữu trái phiếu chuyển đổi. Không phải chịu các rủi ro pháp lý trong trường hợp nhà phát hành có gặp rắc rối trong việc sử dụng vốn của doanh nghiệp.

-

Ưu điểm của trái phiếu chuyển đổi: Khả năng chuyển đổi được của trái phiếu tạo cơ hội cho nhà đầu tư hưởng lợi nhiều hơn khi giá cổ phiếu của công ty phát hành có chiều hướng tăng lên. Nhà đầu tư có quyền lựa chọn giữa việc chuyển đổi hay không chuyển đổi khi căn cứ vào tình hình thực tế giá cổ phiếu tăng hay giảm mạnh. Chi phí phát hành và lãi suất phải trả thấp hơn so với phát hành trái phiếu không chuyển đổi. Có khả năng tăng vốn cổ phần trong trường hợp nhà đầu tư chuyển từ trái phiếu chuyển đổi sang cổ phiếu phổ thông của công ty.

3.2. Nhược điểm

-

Đối với trái phiếu không chuyển đổi: Nhà đầu tư sẽ không có quyền biểu quyết, tham gia vào hoạt động của công ty khi không được thực hiện việc chuyển đổi trái phiếu không chuyển đổi thành cổ phiếu.

-

Đối với trái phiếu chuyển đổi: Nhà đầu tư sẽ phải cùng các cổ đông của công ty chịu trách nhiệm khi có rủi ro pháp lý phát sinh trong trường hợp đổi trái phiếu chuyển đổi thành cổ phiếu. Thời gian chuyển đổi dài nên dễ tiềm ẩn các rủi ro như trong trường hợp doanh nghiệp sáp nhập, hợp nhất hay giải thể thì những người nắm giữ trái phiếu chuyển đổi sẽ mất đi đặc quyền chuyển đổi ngay lập tức.

Mỗi một loại hình đầu tư kinh doanh, mỗi một loại hình sản phẩm dịch vụ sẽ đem lại những lợi ích kinh tế khác nhau đối với nhà đầu tư. Tuy nhiên việc sử dụng và lựa chọn đầu tư có hiệu quả thì bên cạnh có đủ khả năng về tài chính thì nhà đầu tư cần nắm rõ các quy định của pháp luật về đầu tư chứng khoán, cổ phiếu, trái phiếu, v.v. Có một đầu óc sáng suốt và nhạy bén khi đầu tư, đặc biệt với thị trường chứng khoán thì nhà đầu tư sẽ nhận lại được những thành quả xứng đáng và những lợi ích đáng kể.

Trên đây là toàn bộ bài viết của công ty luật Siglaw về chủ đề: Phân biệt trái phiếu không chuyển đổi và trái phiếu chuyển đổi. Nếu có bất kỳ thắc mắc nào cần giải đáp liên quan đến chủ đề này hay các vấn đề pháp lý về doanh nghiệp, hãy liên hệ với chúng tôi để được tư vấn nhanh nhất.

4. Căn cứ pháp lý

-

Luật Doanh nghiệp 2020;

-

Nghị định 153/2020/NĐ-CP quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế;

-

Nghị định 65/2022/NĐ-CP sửa đổi Nghị định 153/2020/NĐ-CP về chào bán, giao dịch trái phiếu doanh nghiệp trong nước và quốc tế.

Để được tư vấn miễn phí một cách toàn diện, Quý khách liên hệ:

Công ty Luật TNHH Siglaw (Siglaw Firm)

Hotline: 0967 818 020

Trụ sở chính tại Tp. Hà Nội: Số 44/A32 - NV13, Khu A Glexemco, đường Lê Trọng Tấn, An Khánh, Hoài Đức, Tp.Hà Nội

Email: hanoi@siglaw.vn

Chi nhánh Miền Trung: 177 Trưng Nữ Vương, Quận Hải Châu, Tp.Đà Nẵng

Chi nhánh Miền Nam: A9.05 Block A, Tòa Sky Center, số 5B đường Phổ Quang, Phường 2, Quận Tân Bình, TP Hồ Chí Minh

Email: hcm@siglaw.vn